Активы и пассивы Роберта Кийосаки

Расхожее мнение об активах и пассивах, как об источниках входящих и исходящих «денежных потоков», сформировалось благодаря книгам Роберта Кийосаки – знаменитого консультанта в тех областях, в которых он сам так и не смог преуспеть. Как известно, большинство стартапов и бизнесов «гуру» заканчивались убытками. И всё же, его принято считать вполне успешным мастером продаж. Книги Кийосаки расходятся многомиллионными тиражами, а семинары проходят в полных залах. Суть его подхода можно кратко выразить так:

- активы – всё то, что приносит доход;

- пассивы – всё то, что требует расходов;

- грамотная стратегия должна быть направлена на увеличение активов и сокращение пассивов.

Позвольте, но разве эти простые истины нуждаются в подробном разъяснении и разве в них есть что-то не известное ранее? Финансы подобны материи. Они не возникают из ничего и не исчезают бесследно. Вся наука управления ими подразумевает создание таких условий, при которых мы будем открывать дамбу в начале прилива и закрывать её с началом отлива. Тем самым, наш «водоём» будет глубоким, а жизнь вместо тревоги за будущее приносить радости обладания источником личной свободы. Всё просто? Увы, тонны прочитанных книг и месяцы отслушанных семинаров почему-то не делают людей богатыми, а истории успеха всегда штучны и строго индивидуальны. Давайте разбираться, в чём же секрет?!

Содержание[Скрыть]

Недвижимость и автомобиль — классика заблуждений

Предположим, в вашем распоряжении есть недвижимость. Следует ли считать её активом, пассивом или ни тем, ни другим? Если недвижимость – квартиру или дом, где вы проживаете, относить к категориям актива или пассива попросту бессмысленно, если, конечно, её площадь явно не избыточна и не создаёт больших проблем с оплатой счетов. Иное дело – недвижимость, приобретаемая в качестве инструмента «вложения» средств. В этом случае предполагается, что цены на неё будут расти и в случае необходимости выручка от продажи превысит затраты на покупку.

А как тогда быть с учётом расходов на обслуживание и уплату налогов? К примеру, если инвестиционный горизонт составляет 10 лет, как в этом случае будут соотноситься затраты на покупку, сумма текущих затрат и выручка от продажи? Если в квартире никто не живёт, расходы на воду и электроэнергию можно свести практически к нулю, но вы никуда не денетесь от счетов за отопление, общедомовые нужды, капитальный ремонт и налог на имущество. Если квартира куплена на пике роста цен, в дальнейшем она может подешеветь, а новое подорожание наступит как следствие постепенной инфляции. За это время вы уже успеете внести такую сумму платежей, что общий баланс почти наверняка будет в минус, случись вам эту квартиру продать. Значит, нужно сдавать её в аренду, чтобы коммунальные платежи легли на плечи арендаторов, а в «сухом остатке» были доходы от аренды за вычетом подоходного налога и всё того же налога на имущество. Тогда даже при снижении цен на недвижимость есть шанс получить общий положительный баланс, причём с каждым годом всё вероятнее.

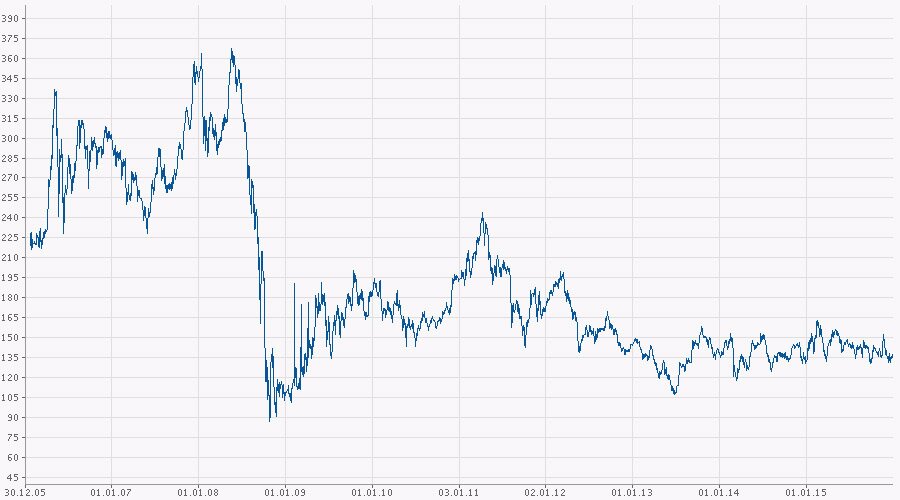

Но при этом мы не рассмотрели другой важный фактор: как была приобретена недвижимость. Если за неё приходится выплачивать кредит, можно смело забыть о какой-либо выгоде хоть в настоящем, хоть в будущем. По крайней мере, если речь идёт о России, где кредит превращается в непрерывное кровопускание. Но допустим, покупка сделана на сбережения, квартира сразу же сдана в аренду и приносит доход. Даже в этом случае нельзя полностью исключить вероятность того, что в силу каких-то кризисных явлений на рынке она не упадёт в цене в 1,5-2 раза, а снижение доходов населения не избавит вас от арендаторов на ближайшие пару лет. Ниже представлена динамика цен на недвижимость в Москве за любой временной отрезок:

Как видно из графика, на данный момент цены приблизительно соответствуют уровню 3-летней давности, причём на рубеже 2014-15 годов был скачок цен, поэтому те, кто совершил покупку на том пике, находятся в минусе и едва ли аренда успела его скомпенсировать. Иными словами, если вам есть, на что купить недвижимость, у вас должны быть идеи получше.

Автомобиль? Отлично! Спрос на услуги такси стабильно высок, вы ведь купили автомобиль не для поездок по грибы, не так ли? Формула дохода таксистов известна всем: от дневной выручки в руках водителя в среднем остаётся тысяча рублей на бензин и техобслуживание и тысяча рублей – чистый доход. Если работать без выходных – 30 тысяч рублей в месяц. В среднем. Ну и за какой срок автомобиль окупится? Водитель – тоже человек, ему нужно кормить, одевать и обувать семью, поэтому больше 10 тысяч рублей в месяц он не отложит. Зачем, кстати? А затем, что года за 4 новенький автомобиль превратится в драндулет, а на покупку недорогой иномарки как раз понадобится вся сумма 4-летних сбережений. И это при условии, что автомобиль, на котором вы всё это время ездили, куплен на ваши сбережения, а не на кредит без предварительного взноса. В противном случае, вы будете работать только на выплату кредита. Всё ещё считаете автомобиль активом?

Акции? Тоже не всё так просто!

Предположим, после ряда неудач, проб и ошибок, вы приходите к выводу, что настоящий инвестор не крутит баранку и не расклеивает объявления «сдаю». Ну, конечно же, он покупает акции! Акции имеют свойство расти в цене, кроме того, по ним выплачивают дивиденды! И вы совершенно правы: так действительно бывает, если повезёт. Для примера давайте посмотрим динамику котировок акций и дивиденды одной из крупнейших российских компаний – Газпрома с начала 2006 до конца 2015 года, т.е. за 10 лет. Информацию по дивидендам можно посмотреть, например, здесь. Итак, с начала 2006 года до конца 2015 акции Газпрома упали в цене с 219 до 136 рублей.

За это же время сумма выплаченных дивидендов составила чуть менее 43 рублей. Получается, что если акция была куплена в самом начале 2006 года, а продана в самом конце 2015, то даже с учётом выплаченных за это время дивидендов, убыток составляет 40 рублей! И как вам такой с позволения сказать актив?

Конечно, были за эти 10 лет периоды быстрого роста цены, но были и стремительные падения. Мне могут возразить, что всё это время акция приносила доход, даже если падала в цене. Хорошо, допустим. Но как насчёт тех акций, по которым дивиденды не выплачивались решением собрания акционеров, а цена росла? Кто по истечению одного и того же срока будет в выигрыше: владелец акций, по которым сумма дивидендов не покрывает падения цены или владелец акций, которые подорожали в несколько раз? Так мы приходим к иному пониманию актива: это финансовый инструмент или портфель инструментов, у которого сумма текущей рыночной цены и накопленных входящих и исходящих денежных потоков растёт на заданном временном масштабе. Прибыль может быть не зафиксирована, но это не означает её отсутствия, так же как и зафиксированная текущая прибыль не обязательно означает выхода инструмента из общей убыточности.

Всё зависит от системы координат

Мы не будем рассматривать все варианты активов и пассивов. Важно другое: оба понятия не абсолютны, а ситуативны и склонны постоянно меняться местами. Чем более разнообразна структура грамотно подобранного портфеля, тем устойчивее он к внешним стрессам и тем более стабильный рост способен показать. Такой подход справедлив не только в инвестировании с целью получения пассивного дохода, он полезен и в бизнесе. Вот лишь один реальный пример.

Индивидуальный предприниматель (назовём его Пётр Иванович) приобрёл компьютер, принтер и фотоаппарат, арендовал небольшое помещение и начал оказывать услуги по съёмке и распечатке фото. Дело медленно, но верно шло в гору. Постепенно пополнялось оборудование: сканер, плоттер, ещё несколько принтеров, гравировщик, устройства для оцифровки аудио и видео. На работу были приняты несколько человек. В какие-то периоды времени спрос на некоторые услуги падает, техника ломается или устаревает. Тем не менее, бизнес расширяется и растёт в цене. Несомненно, это удачный актив, но лишь пока есть возможность оплачивать труд работников на необходимом уровне. Как показывает практика, любой бизнес – не та корова, которую можно доить вечно. Как только становится ясно (а умному руководителю это должно быть ясно), что дальнейшее развитие требует резкого увеличения затрат, бизнес необходимо продавать.

Возможно, вы не выжали весь сок из апельсина, но пусть неминуемый период спада станет чужой головной болью. «Бизнес» же, приносящий сплошные долги, однозначно нужно ликвидировать или реструктуризовать, пользы в прежнем виде он уже не принесёт. Кстати, тут можно привести аналогию с инвестициями в хайпы, ПАММы и пр. высокорискованные инструменты, эффективность которых полностью зависит от того, успеет ли инвестор вовремя вывести вложенное. Таким образом, не столь важно, приносит ли ваша собственность (будь то имущество, ценные бумаги или вклады) денежный поток в данный момент. Важно, чтобы она росла в цене, а монетизация была возможна. Приведу еще несколько примеров.

Предположим, у вас есть банковский депозит, доход с которого позволяет вам не работать. Это актив? А , если доход составляет, к примеру, 10% годовых при инфляции 15%, а ваши расходы равны доходу с этого депозита, то через год вы станете беднее. Вы спокойно проживёте на доход с депозита, но за это время сам депозит обесценится на 15%. Через несколько лет такой динамики вы уже не сможете вести прежний образ жизни.

Вы можете возразить, что надо ограничить расходы или избавиться от части пассивов. Штука в том, что даже полностью отказавшись от расходов, вы всё равно станете беднее. А теперь пример второй. Предположим, у вас есть некоторое высоколиквидное имущество быстро растущее в цене. Оно не приносит ежемесячных выплат, но дорожает быстрее, чем достаточно для обеспечения всех ваших расходов. Для меня вопрос переходит в чисто техническую плоскость: как монетизировать актив? Почему бы не купить портфель ценных бумаг под залог этого имущества? Причём рассчитать так, чтобы выплата дохода происходила максимально равномерно. Если общая капитализация вашей собственности растёт, возможно дальнейшее наращивание портфеля.

Несколько слов о простом и понятном

А существуют ли «абсолютные» активы, т.е. те, которые не теряют своей ценности при любых обстоятельствах? Разумеется, но относятся они скорее не к финансовым и материальным ценностям, а к юридическим категориям. Например, такими активами могут быть авторские права на продукты интеллектуальной деятельности: статьи, патенты, книги. Та же ситуация и с произведениями творчества: литература, музыка, живопись. При этом авторские права могут быть предметом купли-продажи, но они не испытывают давления рыночных колебаний и не требуют обслуживания.

Эксклюзивное право на публикацию рукописей популярного писателя или тиражирование фонограмм популярного исполнителя приносят доход всегда и это не зависит от финансовых кризисов или развития новых технологий. Кстати, в ближайшее время планирую написать статью, посвященную инвестированию в искусство. Собственность, которая неуклонно падает в цене, но ничем вас не обременяет, не относится ни к активу, ни к пассиву. Это, например, обычные домашние вещи. Ну а «абсолютный» пассив – всё то, что требует расходов, которые в принципе ничем и никогда не компенсируются. Ржавый и убитый драндулет, на котором вы ездите, потому что лень пройтись по свежему воздуху. «Бизнес», обременённый безнадёжными долгами. Пустующий покосившийся домик, не пригодный для жизни, но за который приходится платить налог.

Далеко не каждый инструмент, который мы считаем активом, делает нас богаче, соответственно справедливо и обратное утверждение о пассивах.

Ваш комментарий будет первым